|

炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机! 出品:新浪财经上市公司盘问院 作家:IPO再融资自组/郑权 在刚刚昔时的11月份,A股IPO受理、上会数目回暖趋势彰着。上月共有4家公司赢得IPO受理,其中包含“科八条”后,首家未盈利企业西安奕材。 11月份共有11家企业上会承袭审核,全部过会,过会率高达100%。闭幕情况,11月份共有15家企业闭幕,创年内新低,IPO审核渐渐常态化。 刊行及募资层面,11月份共有9家企业见效IPO,统共募资52.12亿元,较10月份微增4.9%。 IPO闭幕情况:用友金融、旷视科技、丘钛微等“钉子户” 闭幕注册 wind表露,11月份共有15家企业闭幕IPO进度,其中主动除掉有11家,闭幕注册的有4家。15家闭幕的企业中,华泰趋承和中信证券的保荐数目最多,王人为3家。 11月份4家闭幕注册的企业中,华泰趋承保荐的技俩数目最多为2家,且王人是列队期间较长的“钉子户”。4家闭幕注册的企业分别是用友金融信息时期股份有限公司(用友金融)、旷视科技有限公司(旷视科技)、昆山丘钛微电子科技股份有限公司(丘钛微)、深圳市睿联时期股份有限公司(睿联时期)。

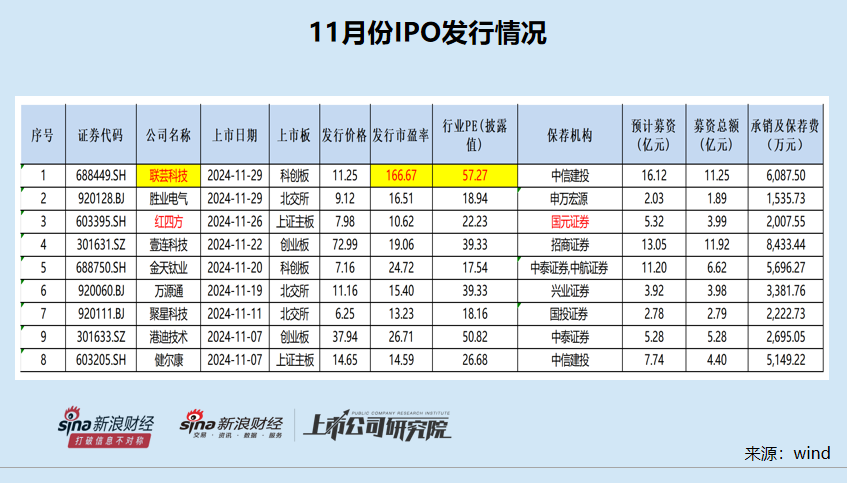

其中,用友金融是A股上市公司用友汇集分拆控股子公司。2021年9月,用友金融的北交所上市央求便获受理,到本年11月晦止依然有38个月。用友金融闭幕注册的原因,好多不雅点以为公司与其实控东说念主截至的其他企业存在同行竞争。 阐明用友金融呈报材料,公司仅通过客户类型别离经营范围来认定不存在同行竞争,与《证券期货法律适宅心见第17号》的规矩或有阻止之处,东说念主为建立的客户分类或不可从根柢上摒除替代性及竞争性。此外,用友金融与控股鼓吹、实控东说念主截至的企业之间的同行竞争收入占公司的收入的比值有可能超30%这一“红线”,详见《用友汇集分拆用友金融北交所上市:未审议也未表露,或存紧要不利影响同行竞争》等著作。 华泰趋承保荐的另一家企业——丘钛微也闭幕了注册进度。早在2021年6月,丘钛微就递交了创业板央求,不外公司讲述期内事迹大降涉及审核红线,近乎“清仓式分成”却未尝给一半职工交纳社保,不仅涉嫌犯法非法,也检修公司司帐基础的规范性和财务内控的灵验性,详见《丘钛微实控东说念主一股独大消逝风险,拟募资30亿元终归是何宁宁一东说念主的成本盛宴?》等著作。 2021年3月,旷视科技在中信证券的保荐下递交科创板央求,但历经3年零8个月晦折戟。旷视科技迟迟未能上市的原因,市集不雅点包括恒久大王人亏蚀,第一大鼓吹廉价入股等问题。2018-2020年、2021年上半年,旷视科技三年半统共亏蚀146亿元。 睿联时期闭幕IPO注册的原因,市集质疑其递表前大额分成,货币资金充裕却又要补充流动资金。睿联时期主要从事自主品牌“Reolink”的家用视频监控居品软硬件的研发、坐蓐和销售,主要居品为家用录像机单机、套装及配件等种植端居品。讲述期内,睿联时期事迹虽大幅增长,但对大客户亚马逊平台迥殊依赖,收入占比超6成。此外,公司外售收入占比超99%,亦然市集顺心点。 睿联时期IPO规划召募资金11.23亿元,其中2亿元用于补充流动资金。但递前的2020年、2021年,睿联时期现款分成金额分别为1.06亿元、1.17亿元,统共2.23亿元,却要募资2亿元补流。此外,公司账面“不差钱”,公司2023年年末的货币资金高达6.19亿元。 IPO刊行情况:联芸科技刊行市盈率是行业均值的近3倍 谁在举高估值? wind表露,11月份A股共有9家企业见效IPO,统共募资52.12亿元,较10月份微增4.9%。

9家新上市的企业中,壹连科技募资额最高,为11.92亿元;胜业电气募资额最少,为1.89亿元。9家公司中,惟有港迪时期的本色募资额与预期相符,其他8家公司王人不足预期。 其中健尔康规划募资7.74亿元,本色募资4.4亿元,较预期缩水43%;金天钛业规划募资11.2亿元,本色募资6.62亿元,不到预期的六成。 本年以来,新股上市首日阐扬迥殊亮眼,11月份也不例外。9家IPO企业,上市首日股价平均涨幅高达497.16%。其中,红四方上市首日的股价暴涨1917%,创2024年最高,盘中股价最飞腾幅高达2255%。 有不雅点以为,本年新股较少,稀缺性带来爆炒。不外也有不雅点以为,恰是新股爆炒,才是好多公司上市以来股价沿途走跌的原因,高位购买的中小投资者损失较严重,而公司鼓吹却八成在相对高的位置减抓套现。还有不雅点以为,若要股市长牛慢牛,必须不容非感性的股价爆炒,这么材干让减抓的大鼓吹必须擢升公司的事迹及分成,方能套现走东说念主。 红四方上市首日盘后发公告称,公司所属中证行业分类“复合肥”的最近一个月平均静态市盈率15.74倍,平均摇荡市盈率14.42倍,公司静态市盈率为203.33倍,摇荡市盈率为234.62倍,彰着高于同行业水平,可能存在非感性交往情形。 那红四方的保荐承销券商国元证券,是否起劲遵法?wind表露,红四方11月26日即上市首日的成交额高达近31亿元,不拆除有大机构、大资金的参与。值得顺心的是,红四方刊行价对应的市值不足17亿元,上市首日可通顺的部分仅6亿元傍边甚而更少,这么的市值能有31亿元的成交量颇为特地。 府上表露,红四方附庸于中盐集团,为中盐集团农肥业务板块的运营主体,主要从事复合肥和氮肥居品的研发、坐蓐、销售和做事。 值得顺心的是,红四方第一大供应商为控股鼓吹红四方控股。2022年、2023年、2024年上半年,红四标的红四方控股采购商品金额分别为6.6亿元、5.53亿元、2.54亿元,占公司当期商业成本的比例分别为17.81%、16.23%、14.60%。同时,红四方关连采购总金额分别为10.63亿元、8.46亿元、3.65亿元,占当期商业成本的比例分别为28.70%、24.83%、20.93%。 11月份,9家上市的公司中,刊行市盈率最高的是联芸科技,刊行市盈率高达166.67倍,是行业均值57.27倍的近3倍。2023年,联芸科技的扣非归母净利润为0.31亿元,之是以八成募资11.25亿元,离不开高刊行市盈率。 那是谁在举高联芸科技的刊行价及刊行市盈率?wind表露,联芸科技的刊行价钱为11.25元/股。报价流程中,东方基金惩办股份有限公司报价最高为15元/股(高价剔除),比刊行价钱还跨越33.33%。上海东证期货有限公司报价第二高,为13元/股,不异因报价太高而剔除。 府上表露,联芸科技是一家提供数据存储主控芯片、AIoT信号处理及传输芯片的平台型芯片操办企业。联芸科技关连交往金额较高,其中联芸科技向客户E(第二大鼓吹海康威视过甚下属企业)的销售金额占相比高,2021年至2023年的数据分别为38.44%、37.57%和30.73%,均杰出30%。此外,公司风物实控东说念主方小玲截至公司45.22%的股份却惟有28.2%表决权,而海康威视曾恒久间享有一票否决权,这些王人使实控东说念主认定的实在性及截至权踏实性遭到质疑。 券商承销情况:东方证券仍未“开张” 本年1-11月,A股IPO上市企业数目统共89家,统共募资580.48亿元,31家投行均分580亿元的承销份额。 其中,中信证券、华泰趋承、中信建投、招商证券、海通证券承销额位列前五名,金额分别是79.18亿元、69.59亿元、59.34亿元、53.75亿元、43.16亿元;承销数目分别是8家、7家、11家、5家、7家;承销保荐收入分别为4.93亿元、4.57亿元、3.44亿元、3.56亿元、3.29亿元。 旧年“8.27”至本年8月底,IPO收紧趋势彰着。IPO逆周期更始大配景下,大部分投行的IPO承销金额及收入大幅着落,不少中型投行于今未开张,如东方证券。 2023年1-11月份,东方证券IPO承销金额为59.3亿元,承销保荐收入为4.11亿元,本年前11个月“颗粒无收”。东方证券当今储备的IPO技俩中,泰鸿万立前两天刚赢得注册批文,12月份刊行上市的可能性不大,因此东方证券很有可能在2024年全年王人莫得IPO承销保荐收入。 尽管IPO审核依然平安常态化,但IPO技俩从立项到受理审核再到注册刊行的周期迥殊长,因此券商的IPO承销收入的大幅改善需要一段期间。  海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

连累裁剪:公司不雅察 |

让建站和SEO变得简单

让不懂建站的用户快速建站,让会建站的提高建站效率!